●金融商品の価値の定義2

市場取引がない場合の理論値

ストック・オプションのように市場取引されない商品の公正評価となると、やはり「あるべき価値」を理論的に求めざるを得ません。

その理論値算定について、同会計基準は『株式オプションの合理的な価額の見積りに広く受け入れられている算定技法等を利用する』と定めています。

以下これらの算定技法を理解するうえで必要となる考え方を説明します。

株式であれ債権であれ、また外貨預金であれ、市場に流通している金融取引の価格はある一定の法則によって決定されています。

それは「その金融取引(商品)がもたらす将来のキャッシュフローの現在価値(Present Value)」という考え方です。

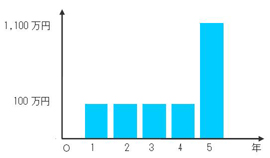

ここでの現在価値とは将来のキャッシュフローを割引率で割り戻した価値を意味します。ちなみにある金融商品が以下のようなキャッシュフローを

生むとします。

もし、割引率が10%であると仮定するとこの金融商品の価値(現在価値)は、

CFn:n年目のキャッシュフロー

と算出されます。

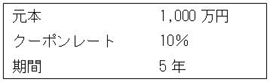

お分かりのようにこの商品は、典型的な債権のキャッシュフローであり、詳細は以下のとおりです。

当然のことながら、クーポンレートと割引率が同じであるため、導き出させた価値は発行時の元本と同額となりますが、もし金利の変動があり割引率が変化すればこの債権の現在価値も変化することになります。

以上のとおり、将来にキャッシュフローを生む商品はすべて、そのキャッシュフローを割引率により現在価値に割り戻すことでその公正価値を算出することが可能となります。

従って、市場に出回っている株の値段も複雑な仕組債の価格も同様の手法により値付け(Pricing)されているのです。ただしそこで用いられる割引率は金融商品のもつリスクによって異なり、リスクが高くなればその割引率も高くなり、結果として現在価値は低くなることになります。

← 詳細はこちら

← 詳細はこちら